Bewerbungskosten absetzen: Tipps für deine Steuererklärung

Published on

2025-07-08T07:21:02.334Z

.png)

Ganz klar: Ja, du kannst deine Bewerbungskosten von der Steuer absetzen. Sie zählen als sogenannte Werbungskosten und können deine Steuerlast spürbar drücken. Das gilt übrigens für fast jeden: Angestellte, Arbeitssuchende, Azubis und Studierende.

Jede Bewerbung ist eine Investition in deine berufliche Zukunft – und das Finanzamt sieht das zum Glück ähnlich. Deshalb kannst du alle damit verbundenen Ausgaben als Werbungskosten in deiner Steuererklärung angeben. Ein super Weg, um sich einen Teil des investierten Geldes zurückzuholen.

Die erste Hürde, die es zu kennen gilt, ist der Arbeitnehmer-Pauschbetrag. Seit 2023 liegt dieser bei 1.230 Euro. Das ist quasi ein Bonus vom Staat: Das Finanzamt zieht diese Summe automatisch von deinen steuerpflichtigen Einnahmen ab, ohne dass du auch nur einen einzigen Beleg einreichen musst.

Deine Bewerbungskosten machen sich also erst dann richtig bezahlt, wenn deine gesamten Werbungskosten diesen Pauschbetrag von 1.230 Euro überschreiten.

Viele winken bei dem Gedanken an den Pauschbetrag ab und denken sich: "Die 1.230 Euro knacke ich ja eh nicht." Ein Trugschluss, der dich bares Geld kosten kann! Denn zu den Werbungskosten gehört ja viel mehr als nur das Porto für die Bewerbungsmappe.

Denk mal drüber nach, was da alles zusammenkommt:

Schneller als gedacht ist die 1.230-Euro-Marke erreicht. Und ab diesem Punkt zählt jeder einzelne Euro, den du zusätzlich für deine Bewerbungen ausgegeben hast. Er senkt dein zu versteuerndes Einkommen und damit direkt deine Steuerlast.

Damit das Finanzamt deine Kosten anerkennt, gibt es eigentlich nur zwei klare Regeln. Erstens: Die Ausgaben müssen direkt und ausschließlich für die Jobsuche angefallen sein. Eine neue Bluse, die du auch privat trägst, zählt also nicht, das professionelle Bewerbungsfoto aber schon.

Zweitens: Du darfst die Kosten nicht schon von anderer Stelle erstattet bekommen haben. Hat dir also das Unternehmen die Reisekosten für das Vorstellungsgespräch bezahlt oder hast du einen Zuschuss von der Agentur für Arbeit erhalten, kannst du diese Ausgaben natürlich nicht noch einmal absetzen.

Ein wichtiger Punkt aus der Praxis: Du kannst Bewerbungskosten selbst dann absetzen, wenn du am Ende eine Absage bekommen hast. Allein der Versuch, einen neuen Job zu finden und damit Einkommen zu erzielen, wird vom Finanzamt anerkannt.

Sogar wenn du gerade gar kein Einkommen hast – zum Beispiel als Student oder weil du gekündigt wurdest – solltest du unbedingt alle Belege aufheben. Mit einem Verlustvortrag nimmst du diese Kosten quasi mit in die Zukunft. Sobald du wieder Geld verdienst, kannst du sie steuerlich geltend machen. So verpufft dein Sparpotenzial nicht einfach.

Viele denken bei Bewerbungskosten nur an Porto und Papier. Doch die Liste der Ausgaben, die das Finanzamt als Werbungskosten anerkennt, ist erfreulich lang. Der entscheidende Punkt ist immer der gleiche: Die Kosten müssen eindeutig und direkt für Ihre Jobsuche angefallen sein.

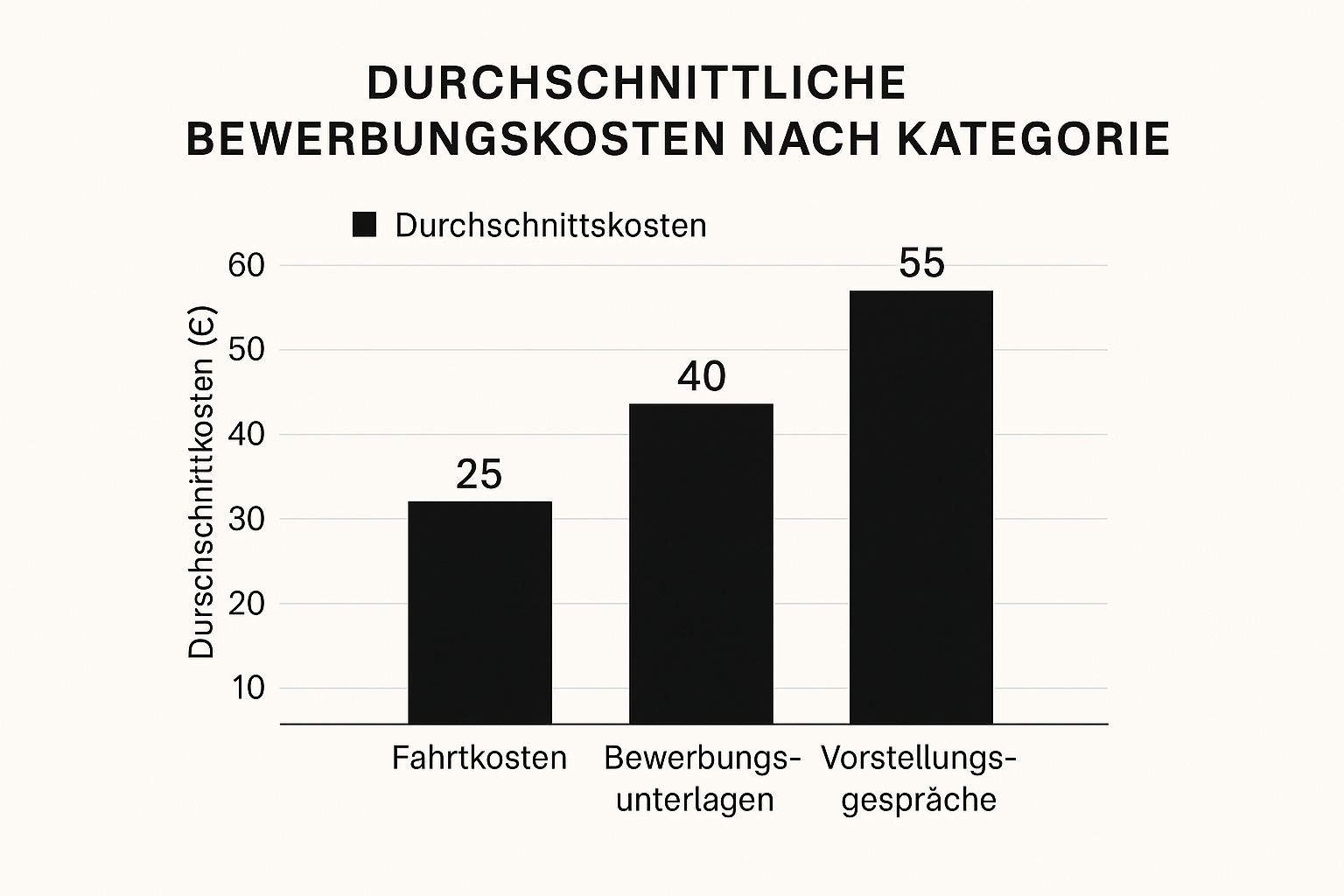

Wer sich bewirbt, investiert nicht nur Zeit, sondern auch Geld. Die Summe der kleinen und großen Posten kann sich schnell läppern.

Wie die Grafik zeigt, sind es oft die Fahrten zum Vorstellungsgespräch, die am stärksten ins Gewicht fallen. Aber auch die vielen kleineren Ausgaben summieren sich und sollten auf keinen Fall unter den Tisch fallen.

Fangen wir mit dem Offensichtlichen an: alles, was Sie für Ihre schriftlichen Bewerbungen brauchen. Hier ist es wichtig, dass Sie die Belege sorgfältig sammeln.

Der teuerste Teil des Bewerbungsprozesses ist oft die Reise zum persönlichen Gespräch. Glücklicherweise können Sie diese Ausgaben ansetzen.

Ein Tipp aus der Praxis: Bewahren Sie nicht nur die Rechnungen auf, sondern auch die schriftliche Einladung zum Vorstellungsgespräch. Dieses Dokument ist der perfekte Nachweis gegenüber dem Finanzamt, warum die Reise überhaupt notwendig war.

Es gibt eine ganze Reihe von Ausgaben, die viele bei der Steuererklärung schlichtweg übersehen. Dabei sind sie genauso absetzbar. Haben Sie zum Beispiel an die Gebühren für Premium-Mitgliedschaften bei LinkedIn oder XING gedacht? Oder an Fachbücher, die Sie sich speziell zur Vorbereitung auf ein Interview oder zum Einarbeiten in eine neue Branche gekauft haben?

Auch die Kosten für ein professionelles Bewerbungscoaching oder die Hilfe eines Services, der Ihre Unterlagen optimiert, können Sie als Werbungskosten angeben. All diese Investitionen dienen direkt dem Zweck, einen neuen Job zu finden, und werden vom Finanzamt daher in der Regel problemlos akzeptiert.

Damit Sie den Überblick behalten, haben wir hier eine detaillierte Tabelle der typischen Kosten zusammengestellt, die Sie bei Ihrer nächsten Steuererklärung geltend machen können.

Eine detaillierte Aufschlüsselung der typischen Bewerbungskosten, die du steuerlich geltend machen kannst, inklusive anerkannter Pauschalen.

Beachten Sie, dass die Pauschalen eine Vereinfachung darstellen. Sollten Ihre tatsächlichen Ausgaben höher liegen, lohnt sich das Sammeln von Einzelbelegen fast immer. So stellen Sie sicher, dass Sie das Maximum aus Ihrer Steuererklärung herausholen.

Wenn es darum geht, Ihre Bewerbungskosten von der Steuer abzusetzen, stehen Sie vor einer wichtigen Weiche: Greifen Sie zu den bequemen Pauschalen oder machen Sie sich die Mühe, jeden einzelnen Beleg aufzuheben? Beide Wege sind legitim und haben ihre Tücken und Vorteile. Welcher für Sie der bessere ist, hängt ganz von Ihrer persönlichen Situation und dem Aufwand ab, den Sie betrieben haben.

Die Pauschalen sind zweifellos der einfachere Weg. Sie ersparen Ihnen die lästige Zettelwirtschaft und das Sammeln jeder Quittung für Porto, Papier oder den USB-Stick. Das Finanzamt erkennt hierfür bestimmte Sätze an, ganz ohne Einzelnachweise. Dass das funktioniert, ist sogar gerichtlich bestätigt: Schon 2004 hat das Finanzgericht Köln entschieden, dass Pauschalbeträge für Bewerbungsmappen und digitale Bewerbungen vollkommen in Ordnung sind. Mehr Details zur steuerlichen Anerkennung von Bewerbungskosten können Sie bei Interesse nachlesen.

Die Bewerbungskostenpauschale spielt ihre Stärken dann aus, wenn Sie fleißig waren und viele Bewerbungen mit eher überschaubaren Kosten pro Stück verschickt haben. Nehmen wir an, Sie haben im letzten Jahr 30 Bewerbungen per E-Mail oder über Jobportale versendet.

Gerade wenn Sie hauptsächlich digitale Wege genutzt haben, etwa über Plattformen wie Jobjaeger, ist die Pauschale oft Gold wert. Sie deckt pauschal Ihre Ausgaben für Strom, Internet und die anteilige Computernutzung ab, ohne dass Sie dafür eine komplizierte Rechnung aufmachen müssen.

Als einfache Faustregel gilt: Liegen Ihre tatsächlichen Kosten pro Bewerbung unter diesen Pauschalbeträgen, fahren Sie mit der Pauschale besser. Sie sparen sich den Verwaltungsaufwand und sichern sich trotzdem eine nette Steuererleichterung.

Der Einzelnachweis wird dann zur Pflicht, wenn Ihre realen Kosten die Pauschalen deutlich übersteigen. Das passiert schneller, als man denkt, vor allem bei Bewerbungen für Positionen, bei denen der erste Eindruck alles ist.

Stellen Sie sich vor, Sie bewerben sich auf eine Führungsposition. Sie leisten sich nicht nur eine edle Bewerbungsmappe für 25 Euro, sondern investieren auch 80 Euro in professionelle Fotos vom Fotografen. Der Versand erfolgt sicherheitshalber per Einschreiben für weitere 6 Euro. Zack, schon sind Sie bei über 100 Euro für eine einzige Bewerbung – weit entfernt von der Pauschale von 8,50 Euro.

In so einem Fall wäre es fahrlässig, auf die Pauschale zu setzen. Hier ist das Sammeln der Belege bares Geld wert und der Mehraufwand zahlt sich bei der Steuererklärung direkt aus.

Die Theorie ist klar, aber jetzt wird's praktisch: Wohin mit den ganzen Belegen und Pauschalen? Deine Bewerbungskosten gehören als Werbungskosten in die Anlage N deiner Steuererklärung. Dieses Formular ist für alles rund um dein Angestelltengehalt gedacht – und damit genau der richtige Ort.

Du musst deine Kosten dort nicht bis ins kleinste Detail aufschlüsseln. Wichtig ist die Zeile für „Weitere Werbungskosten“. Hier kommt die Gesamtsumme all deiner Bewerbungsausgaben hinein.

Am besten fährst du mit einer separaten Aufstellung, die du deiner Steuererklärung beilegst oder zumindest für Nachfragen griffbereit hast. Das schafft Klarheit und beugt Rückfragen vom Finanzamt vor.

Eine simple Gliederung hat sich hier in der Praxis bewährt:

Ein wichtiger Tipp aus der Praxis: Auch wenn du seit 2017 nicht mehr alle Belege direkt mitschicken musst, bewahre sie trotzdem sorgfältig auf. Das Finanzamt kann jederzeit verlangen, dass du deine Kosten nachweist. Eine gut sortierte Mappe erspart dir hier eine Menge Stress.

Stellen wir uns ein konkretes Szenario vor: Du hast 10 Online-Bewerbungen verschickt (10 x 2,50 € = 25 €). Außerdem bist du für ein Interview 80 km (Hin- und Rückfahrt) mit deinem Auto gefahren (80 km x 0,30 € = 24 €) und hast 60 € für neue Bewerbungsfotos ausgegeben.

Deine absetzbaren Bewerbungskosten summieren sich also auf 109 €. Genau diesen Betrag trägst du als Gesamtsumme in das Feld für die weiteren Werbungskosten ein.

Genau hier, bei den kleinen, aber feinen Details, trennt sich oft die Spreu vom Weizen. Viele verschenken bares Geld, weil sie fälschlicherweise annehmen, den Arbeitnehmer-Pauschbetrag von 1.230 Euro sowieso nicht zu überschreiten. Ein teurer Trugschluss, wie die Erfahrung immer wieder zeigt.

Ein anderer Klassiker: die kleinen Beträge zu ignorieren. Klar, ein einzelner Umschlag für ein paar Cent oder eine Online-Bewerbung für 2,50 Euro scheinen den Aufwand kaum zu rechtfertigen. Aber rechnen Sie mal hoch! Genau diese kleinen Posten summieren sich und können am Ende das Zünglein an der Waage sein, das Sie über die Pauschale hebt.

Der Schlüssel zum Erfolg ist eigentlich ganz simpel: Organisation. Wer seine Belege nicht von Anfang an gewissenhaft sammelt, verliert schnell den Überblick – und damit bares Geld. Ein einfacher digitaler Ordner oder eine klassische Mappe, in die Sie sofort jede Quittung packen, ist hier Gold wert.

Mein Tipp aus der Praxis: Legen Sie sich eine simple Excel-Tabelle an oder nutzen Sie eine Notiz-App. Tragen Sie jede Ausgabe sofort ein: Datum, was es war (z. B. „Bewerbungsfoto“ oder „Fahrt zum Gespräch“) und den Betrag. Am Jahresende haben Sie dann eine perfekte, lückenlose Liste zur Hand.

Dieser kleine Mehraufwand zahlt sich definitiv aus. Wussten Sie, dass die durchschnittliche Steuererstattung in Deutschland seit Jahren stabil bei über 1.000 Euro liegt? Zwischen 2014 und 2017 kletterte sie zum Beispiel von 974 Euro auf 1.051 Euro. Die Werbungskosten, und dazu gehören Ihre Bewerbungskosten, sind dabei oft der größte Hebel, um die Steuerlast zu senken. Wer tiefer in die Statistiken zur Steuererstattung in Deutschland eintaucht, sieht schnell, wie entscheidend diese Ausgaben sind.

Wenn Sie diese typischen Fehler vermeiden, holen Sie das Maximum für sich raus:

Wenn Sie diese Punkte im Hinterkopf behalten und Ihre Ausgaben sauber dokumentieren, stellen Sie sicher, dass Sie keinen Cent zu viel an das Finanzamt zahlen. Jeder Euro, den Sie über den Pauschbetrag hinaus geltend machen, senkt Ihr zu versteuerndes Einkommen und landet als höhere Rückerstattung direkt wieder bei Ihnen.

Gerade beim Thema Steuern tauchen oft die gleichen, sehr spezifischen Fragen auf. Hier habe ich die häufigsten Anliegen rund um Bewerbungskosten für dich gesammelt und beantworte sie kurz und bündig. So kannst du schnell Klarheit für deine persönliche Situation schaffen.

Ja, absolut! Das ist ein ganz entscheidender Punkt, den viele gar nicht auf dem Schirm haben. Bewerbungskosten zählen steuerlich zu den sogenannten vorweggenommenen Werbungskosten. Du kannst sie also auch dann geltend machen, wenn du gerade kein Einkommen hast – zum Beispiel direkt nach dem Studium, als Berufseinsteiger oder wenn du arbeitssuchend bist.

Der Gedanke dahinter ist logisch: Du investierst jetzt Geld, um in Zukunft Einnahmen zu erzielen. Das erkennt auch das Finanzamt an. Wenn du in dem betreffenden Jahr noch keine Einnahmen hattest, entsteht durch deine Ausgaben ein steuerlicher Verlust.

Und was passiert mit diesem Verlust? Er wird nicht einfach ignoriert. Über einen Verlustvortrag nimmst du ihn quasi mit in die nächsten Jahre. Sobald du dann Geld verdienst und Steuern zahlen musst, wird dieser Verlust verrechnet. Das drückt deine Steuerlast oft spürbar.

Hier gilt ein einfacher Grundsatz: Du kannst nur die Kosten von der Steuer absetzen, auf denen du am Ende auch wirklich sitzen geblieben bist. Wenn du eine Erstattung von der Agentur für Arbeit oder dem potenziellen Arbeitgeber bekommen hast, musst du diesen Betrag von deinen Gesamtkosten abziehen.

Schauen wir uns das mal an einem konkreten Beispiel an:

Die Erstattung selbst ist übrigens steuerfrei, sie reduziert lediglich deine absetzbaren Ausgaben.

Gute Nachrichten: Seit 2017 müssen wir die Belege nicht mehr standardmäßig mit der Steuererklärung mitschicken. Es gilt die sogenannte Belegvorhaltepflicht.

Das bedeutet, du musst die Nachweise nur noch auf Nachfrage des Finanzamts vorlegen können. Das kann bis zu einem Jahr nach Erhalt deines Steuerbescheids passieren. Mein Tipp aus Erfahrung: Heb die Unterlagen mindestens so lange auf, bis die Einspruchsfrist für deinen Steuerbescheid (ein Monat nach Erhalt) abgelaufen ist. Eine saubere Ablage erspart dir hier eine Menge Stress, falls doch mal eine Nachfrage kommt.

Bist du bereit, deine Jobsuche auf das nächste Level zu heben? Mit Jobjaeger findest du nicht nur passende Stellen, sondern optimierst und automatisierst deinen gesamten Bewerbungsprozess. Starte jetzt kostenlos auf Jobjaeger und finde schneller deinen Traumjob.

Jobjäger ist dein KI-gestützter Karriereassistent, der die Jobsuche revolutioniert. Mit personalisierten Empfehlungen und One-Click Bewerbungen machst du deine nächsten Karriereschritte schneller und effizienter.